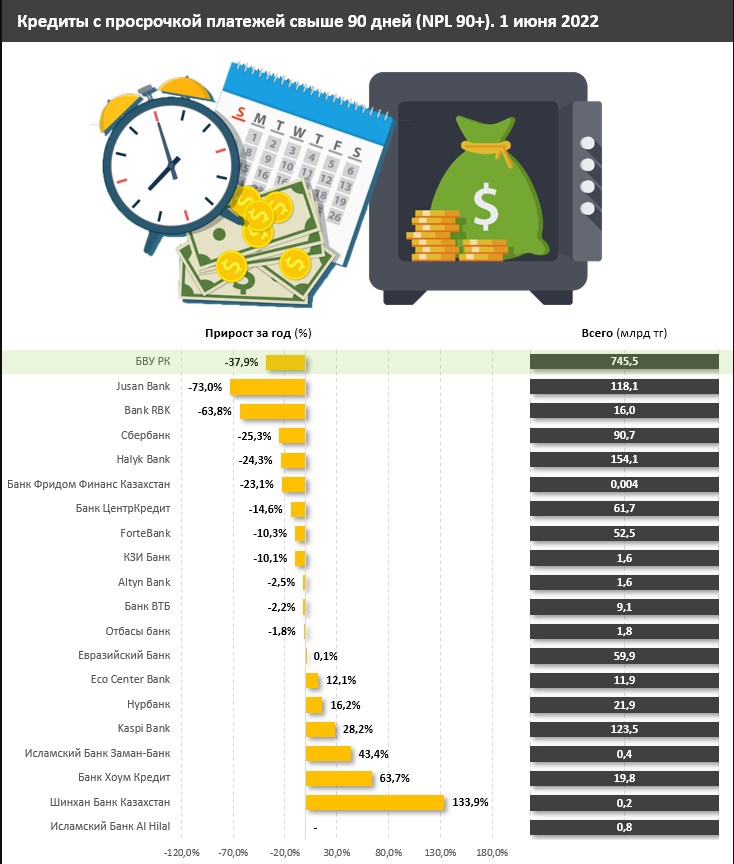

В итоговом отчёте Jusan Bank за 2021 год указано, что оздоровление кредитного портфеля было ключевой целью банка в этот период. Напомним: речь о кредитах, перешедших банку «в наследство» от проблемного Цеснабанка. Кроме того, за 2021 год банк успешно осуществил поглощение ещё одного топового фининститута сектора — АТФБанка. Как указано в отчёте, если исключить мигрировавшие займы Цеснабанка и АТФБанка и принять во внимание займы, выданные с 2019 года непосредственно Jusan Bank на сумму более 500 млрд тг, то NPL 90+ в этом сегменте составит лишь менее 0,79% — один из лучших показателей на рынке. Судя по динамике, борьба банка за качество портфеля успешно продолжается и в этом году.

На втором месте по сокращению NPL 90+ расположился Bank RBK: минус 63,8% за год, до всего 16 млрд тг. При этом ссудный портфель фининститута за тот же период вырос на 44,4%, до 740,7 млрд тг. В результате доля «плохих» займов в портфеле банка сократилась в годовой динамике с 8,6% до лишь 2,2% — также весьма впечатляющий и позитивный показатель.

Третье место по сокращению объёмов NPL 90+ занял Сбербанк: минус 25,3%, до 90,7 млрд тг. Впрочем, в этом случае, в отличие от предыдущих двух, никакого позитива не наблюдается: ссудный портфель БВУ при этом просел сразу на четверть за год и на 3,1% всего за месяц, да и в целом ситуация для этой российской «дочки», чья материнская компания оказалась под санкциями, складывается весьма неблагоприятная. Так, в апреле ссудный портфель Сбербанка частично перешёл к казахстанскому Halyk Bank: 105 млрд тг займов юрлиц, 4,9 млрд тг кредитов, выданных по госпрограммам Фонда «Даму», а также займы клиентов розничного сегмента (беззалоговые, автокредиты и ипотека) в размере 330 млрд тг. Доля NPL 90+ в портфеле банка выросла за год с 3,6% до почти 6%.

В целом по сектору в годовой динамике объёмы «долгой» просрочки сократили 11 БВУ, а увеличили 8 банков. Непосредственно за месяц (за май текущего года) сократили NPL 90+ 9 БВУ, увеличили 10 фининститутов.

Ещё три банка в силу своей бизнес-модели не формируют просроченные кредиты в принципе (обе китайские «дочки» — Банк Китая в Казахстане и ТПБ Китая, — а также «американец» Ситибанк Казахстан).

Примечательно, что годом ранее среди фининститутов, не подразумевающих появления просроченных займов, числился и Исламский Банк Al Hilal (что ожидаемо, учитывая специфические принципы исламского финансирования). Однако в текущем году объёмы NPL 90+ в ссудном портфеле этого банка к 1 июня достигли 833 млн тг — это 2,6% от общего объёма займов фининститута.

Самый же "чистый" кредитный портфель в секторе среди крупных БВУ ожидаемо наблюдается у государственного Отбасы банка — фининститута, специализирующегося на ипотечных займах и системе жилстройсбережений. Здесь доля NPL 90+ от портфеля составила всего 0,07%.